帕利普财务分析体系 发表评论(0) 编辑词条

什么是帕利普财务分析体系 编辑本段回目录

帕利普财务分析体系是美国哈佛大学教授帕利普对杜邦财务分析体系进行了变形、补充而发展起来的。帕利普在其《企业分析与评价》一书中,将财务分析体系中的常用的财务比率一般被分为四大类:偿债能力比率、盈利比率、资产管理效率比率、现金流量比率。帕利普财务分析的原理是将某一个要分析的指标层层展开,这样便可探究财务指标发生变化的根本原因。

帕利普财务分析体系的理论分析 编辑本段回目录

(一)可持续增长率——统一财务比率

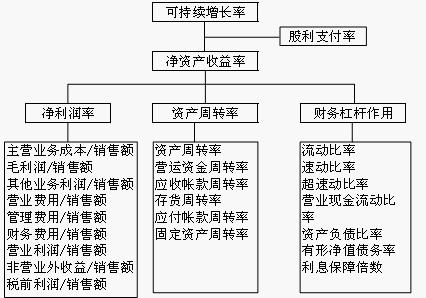

从长远看企业的价值取决于企业的盈利和增长能力。这两项能力又取决于其产品市场战略和资本市场战略;而产品市场战略包括企业的经营战略和投资战略,资本市场战略又包括融资战略和股利政策。财务分析的目的就是评价企业在经营管理、投资管理、融资战略和股利政策四个领域的管理效果。可持续增长率是企业在保持利润能力和财务政策不变的情况下能够达到的增长比率,它取决于净资产收益率和股利政策。因此,可持续增长率将企业的各种财务比率统一起来,以评估企业的增长战略是否可持续,其原理如下图1所示。

可持续增长率=净资产收益率×(1-股利支付比率)

(二)分析利润动因——分解净资产收益率

企业的净资产收益率受两个因素的影响:企业利用资产的有效性、与股东的投资相比企业的资产基础有多大。

为了更直观地了解利润的动因,我们将净资产收益率进一步分解为:

此分解后的公式表明:影响企业净利润的动因是净利润率、资产周转率和财务杠杆作用。

(三)评估经营管理——分解净利润率

净利润率表明企业经营活动的盈利能力,因此,对净利润率进行分解能够评估企业的经营管理效率。常用的分析工具是共同尺度损益表,即该表中的所有项目都用一个销售收入比率表示。共同尺度损益表可用于企业一段时间损益表各项目的纵向比较,也可用于行业内企业间的横向比较。通过分析共同尺度损益表,我们可以了解企业的毛利率与其竞争战略的关系、变动的主要原因、期间费用率与其竞争关系、变动的原因、企业的经营管理的效率等。

(四)评估投资管理——分解资产周转率

对资产周转率的详细分析可评估企业投资管理的效率。资产管理分为:流动资金管理和长期资产管理。流动资金管理分析的重点在应收账款、存货和应付账款。评估资产管理效率的主要财务指标有:资产周转率、存货周转率、应收账款周转率、应付账款周转率、固定资产周转率、营运资金周转率。通过分析这些财务指标可评估企业的投资管理效果。

(五)评估财务管理——检验财务杠杆的作用

财务杠杆使企业拥有大于其产权的资产基础,即企业通过借款和一些不计息债务等来增加资本。只要债务的成本低于资产收益率,财务杠杆就可以提高企业的净资产收益率,但同时财务杠杆也加大了企业的风险。评估企业财务杠杆风险程度的财务指标有:流动比率、速动比率、超速动比率和营业现金流动比率等流动性比率以及资产负债比可持续增长率统一财务比率框架率、有形净值负债率和利息保障倍数等长期偿债比率。

附件列表

→如果您认为本词条还有待完善,请 编辑词条

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

0

标签: 帕利普财务分析体系 企业的经营战略 偿债能力比率 净利润 净利润率 净资产收益率 利息保障倍数 利润 可持续增长率 固定资产周转率 增加资本

同义词: 暂无同义词

关于本词条的评论 (共0条)发表评论>>

编辑实验

创建词条

编辑实验

创建词条