多重账户资产组合理论 发表评论(0) 编辑词条

多重账户资产组合理论(BPT-MA)

多重账户资产组合理论概述 编辑本段回目录

多重账户资产组合选择模型是建立在期望理论之上的。Shefrin和Statman(2000)提出投资者具有两个心理账户,分别对应高、低两个期望值,代表投资者既想避免贫困,又希望变得富有的愿望。高、低期望值兼而有之的资产组合常常被描述为分层的金字塔,投资者在底层和顶层之间分配财富,底层的财富是为了避免贫困,顶层的财富是为了变得富有。投资者的目标就是将现有财富W0在两个账户间分配以使整体效用达到最大。

多重账户资产组合理论的内容 编辑本段回目录

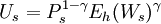

假设低期望帐户的效用函数为Cobb-Douglas函数:

Eh(Ws)γ ,其中Ps代表达不到低期望水平As的概率,Ws代表财富,而γ是一个非负权重参数。类似的,高期望账户的效用函数为:

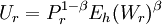

其中各参数含义与前式对应。则可假定投资者的效用函数是低期望账户的效用函数与高期望账户的效用函数的联合体为:

![U=(1+K_{dr}[P_r^{1-\beta}E_h(W_r)^\beta])K_{ds}[P_s^{1-\gamma}E_h(W_s)^\gamma]](Article/UploadFiles/200908/2009082513263267.png)

从投资者效用函数的形式可以看出,当低期望账户的效用为0时,投资者的效用也为0;而当高期望账户的效用为0时,投资者的效用却不必为0。这意味着财富中的一部分将首先分配给低期望账户。如果卖空被允许,投资者在他的高期望账户里可能会持有某些证券的空头,而在低期望账户里相应持有其多头。原因在于两种心理账户之间缺乏统一性,协方差被忽略了。

总之,投资者将心理账户与目标相匹配。两个心理账户不统一,最大化投资者整体效用的做法将会使低期望账户中的组合比高期望账户中的组合看起来更像无风险债券,而与之相反,高期望账户里的组合更像彩票。

BPT与MPT的分析框架是相似的,都是在一定风险下寻求最大收益,在风险与收益平面内构造有效边界,并根据效用函数判断最优组合。但二者也存在较大差异,这体现在风险度量与未来收益的确定方面,这种差异主要源于对投资者心理与行为理解的不同。

MPT中的投资者对未来各种不同前景出现的概率以及相应的期望值能够进行客观公正的估价,而且因为投资者均是理性人,他们的估值也无差异。其直接结果便是产生一条供所有投资者选择的有效边界,这条有效边界不会因人而异。但BPT中的投资者是正常人,他对未来的估计会受到害怕、希望、期望等感情因素的影响,而且不同的投资者其影响程度有所不同。这种差异体现在对未来收益的期望均值估值上的不同,悲观者会使之偏低而乐观者会使之偏高,与此对应的是每位投资者都有属于自己的有效边界。

MPT 以预期效用理论为基础,投资者均是风险厌恶者,对待风险的态度始终不变,其差别只是厌恶程度不同,以效用函数u-δ2 /d 中的d表达风险容忍程度。而BPT以期望理论为基础,投资者是损失厌恶者,他们一方面寻求安全保证,另一方面又追求高风险以期望获取高收益。其投资者对风险的态度是多重度量的,用qs 、qp 、A、δ、γ五个参数来描述。由于假定投资者对待风险态度的不同,因而两个理论对风险的度量也有所不同。MPT以δ或δ2 度量风险,而BPT以概率Pr{ W≤A }度量风险。

附件列表

→如果您认为本词条还有待完善,请 编辑词条

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

0

标签: 多重账户资产组合理论 BPT MPT 协方差 卖空 多头 心理账户 损失厌恶 有效边界 期望理论 理性人

同义词: 暂无同义词

关于本词条的评论 (共0条)发表评论>>

编辑实验

创建词条

编辑实验

创建词条