二项期权定价模型 发表评论(0) 编辑词条

二项期权定价模型(binomal option price model,SCRR Model,BOPM)

二项期权定价模型概述 编辑本段回目录

Black-Scholes期权定价模型虽然有许多优点, 但是它的推导过程难以为人们所接受。在1979年, 罗斯等人使用一种比较浅显的方法设计出一种期权的定价模型, 称为二项式模型(Binomial Model)或二叉树法(Binomial tree)。

二项期权定价模型由考克斯(Cox)、罗斯(Ross)、鲁宾斯坦(Rubinstein)和夏普(Sharpe)等人提出的一种期权定价模型,主要用于计算美式期权的价值。

二项期权定价模型假设股价波动只有向上和向下两个方向,且假设在整个考察期内,股价每次向上(或向下)波动的概率和幅度不变。模型将考察的存续期分为若干阶段,根据股价的历史波动率模拟出正股在整个存续期内所有可能的发展路径,并对每一路径上的每一节点计算权证行权收益和用贴现法计算出的权证价格。对于美式权证,由于可以提前行权,每一节点上权证的理论价格应为权证行权收益和贴现计算出的权证价格两者较大者。

构建二项式期权定价模型 编辑本段回目录

1973年,布莱克和休尔斯(Blackand Scholes)提出了布莱克-休尔斯期权定价公式,对标的资产的价格服从正态分布的期权进行定价。随后,罗斯开始研究标的资产的价格服从非正态分布的期权定价理论。1976年,罗斯和约翰·考科斯(John Cox)在《金融经济学杂志》上发表论文“基于另类随机过程的期权定价”,提出了风险中性定价理论。

1979年,罗斯、考科斯和马克·鲁宾斯坦(Mark Rubinstein)在《金融经济学杂志》上发表论文“期权定价:一种简单的方法”,该文提出了一种简单的对离散时间的期权的定价方法,被称为Cox-Ross-Rubinstein二项式期权定价模型。

二项式期权定价模型和布莱克-休尔斯期权定价模型,是两种相互补充的方法。二项式期权定价模型推导比较简单,更适合说明期权定价的基本概念。二项式期权定价模型建立在一个基本假设基础上,即在给定的时间间隔内,证券的价格运动有两个可能的方向:上涨或者下跌。虽然这一假设非常简单,但由于可以把一个给定的时间段细分为更小的时间单位,因而二项式期权定价模型适用于处理更为复杂的期权。

随着要考虑的价格变动数目的增加,二项式期权定价模型的分布函数就越来越趋向于正态分布,二项式期权定价模型和布莱克-休尔斯期权定价模型相一致。二项式期权定价模型的优点,是简化了期权定价的计算并增加了直观性,因此现在已成为全世界各大证券交易所的主要定价标准之一。

一般来说,二项期权定价模型的基本假设是在每一时期股价的变动方向只有两个,即上升或下降。BOPM的定价依据是在期权在第一次买进时,能建立起一个零风险套头交易,或者说可以使用一个证券组合来模拟期权的价值,该证券组合在没有套利机会时应等于买权的价 格;反之,如果存在套利机会,投资者则可以买两种产品种价格便宜者,卖出价格较高者,从而获得无风险收益,当然这种套利机会只会在极短的时间里存在。这一 证券组合的主要功能是给出了买权的定价方法。与期货不同的是,期货的套头交易一旦建立就不用改变,而期权的套头交易则需不断调整,直至期权到期。

二叉树思想 编辑本段回目录

1:Black-Scholes方程模型优缺点:

优点:对欧式期权,有精确的定价公式;

缺点:对美式期权,无精确的定价公式,不可能求出解的表达式,而且数学推导和求解过程在金融界较难接受和掌握。

2:思想:

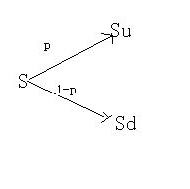

假定到期且只有两种可能,而且涨跌幅均为10%的假设都很粗略。修改为:在T分为狠多小的时间间隔Δt,而在每一个Δt,股票价格变化由S到Su或Sd。如果价格上扬概率为p,那么下跌的概率为1-p.

3:u,p,d的确定:

由Black-Scholes方程告诉我们:可以假定市场为风险中性。即股票预期收益率μ等于无风险利率r,故有:

SerΔt = pSu + (1 − p)Sd (23)

即:e^{r\Delta t}=pu+(1-p)d=E(S) (24)

又因股票价格变化符合布朗运动,从而

(25)

(25)

=>D(S) = σ2S2δt;

利用D(S) = E(S2) − (E(S))2

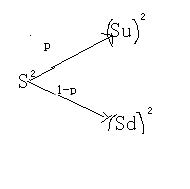

E(S2) = p(Su)2 + (1 − p)(Sd)2

=>σ2S2Δt = p(Su)2 + (1 − p)(Sd)2 − [pSu + (1 − p)Sd]2

=>σ2Δt = p(u)2 + (1 − p)(d)2 − [pu + (1 − p)d]2 (26)

又因为股价的上扬和下跌应满足:ud=1 (27)

由(24),(26),(27)可解得:

![\begin{cases}u=e^{\sqrt[\sigma]{\delta t}} (28)\\d=e^{-\sqrt[\sigma]{\delta t}} (29)\\p=\frac{a-d}{u-d} (30)\end{cases}](Article/UploadFiles/200908/2009082513270432.png)

其中:a = erδt。

4:结论:

在相等的充分小的Δt时段内,无论开始时股票价格如何。由(28)~(31)所确定的u,d和p都是常数。(即只与Δt,σ,r有关,而与S无关)。

相关条目 编辑本段回目录

附件列表

→如果您认为本词条还有待完善,请 编辑词条

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

0

标签: 二项期权定价模型 Black-Scholes方程模型 Black-Scholes期权定价模型 Mark Rubinstein 买权 历史波动率 夏普 布莱克 布莱克-休尔斯期权定价公式 无风险利率 无风险收益

同义词: 暂无同义词

关于本词条的评论 (共0条)发表评论>>

编辑实验

创建词条

编辑实验

创建词条