合约式避险 发表评论(0) 编辑词条

什么是合约式避险 编辑本段回目录

合约式避险的操作 编辑本段回目录

具体操作可用下例来说明。

1、前提条件。假设一家美国公司A在1990年3月份向一家英国公司日出售了价值£1000000的设备。商定以英镑付款,贷款将在3个月后支付。A的投资回报率为12%(每年)。当时的市场条件如下:

- 美元与英镑的即期汇率为:$1.7640/£

- 3个月的远期汇率为:$1.7540/£

- 英国3个月的贷款利率为10.O%(每年)

- 英国3个月的存款利率力8.O%(每年)

- 美国3个月的贷款利率为8.O%(每年)

- 美国3个月的存款利率为6.O%(每年)

费城证券交易所6月份卖出期权执行价格为$1.75/£,合约金额为£12500,期权费为每英镑2.5美分,交易佣金为每张合约$25。

场外交易(银行)市场6月份卖出期权执行价格为$1.75/£,期权费为合同金额的1.5%。

在上述条件下,A面临着如下的选择:

- 不采取任何避险措施,听其自然;

- 在远期外汇市场避险;

- 在货币市场避险;

- 在期权市场避险。

下面分别讨论这四种情形:

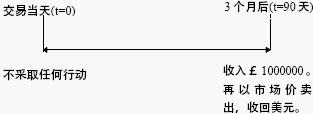

2、不采取任何措施。即在交易当天下作任何行动,3个月后收入£1000000,再以当时的市价卖出去,收回美元。其过程可用如下简图表示:

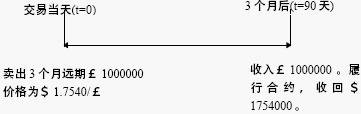

3、在远期市场避险。A可以在交易当天在远期外汇市场卖出3个月远期£1000000,3个月后再收入£1000000货款,履行远期台约,收回$=754000。其过程用简图表示如下:

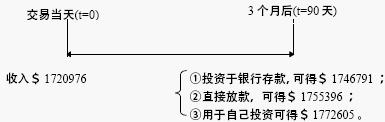

4、在货币市场避险。即A在交易当天在英国以年率10%借入一笔为期3个月的英镑贷款,并当天换成美元,在美国进行投资,英镑贷款的本金正好等于3个月后即将收到的货款£1000000。

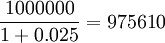

贷款额为: £

£

换成美元为:£975610×$1.7640/£=$1720976

3个月后投资收益为:

- 存入银行可得本利:$1720976×(l+1.5%)= $1746791

- 贷给其他人,可得本利:$1720976×(1+2%)= $I75396

- 直接用于本企业投资,可得回报:$1720976×(1+3%)= $1772605

这一过程可用下图表示:

由于在远期市场避险的收入为$1754000,其回报率相当于:

r=$1754000/$1720976-1=0.0192(季)

因此,只要在货币市场上存在回报率超过7.68%(每年)(0.0192×4)的投资,如果风险相当的话,那么,A不可能选择远期外汇避险。

5、在期权市场避险。由于存在两种形式的期权,因此,必须首先比较期权避险的成本。

1)在费城证券交易所的避险成本为:

- 每一期权合约的期权费 $0.025×£12500= $312.50

- 每一期权合约的佣金 $25.00

- 每一期权合约的总成本 $337.50

- 每镑成本为 $337.50/£12500=$0.0273

- 需要购买的合约数量 £1000000/£12500=80

- 80个合约的总成本为 80×$337.50=$27000

2)在场外交易市场购买£1000000卖出期权的总成本为:£1000000X1.5%=£15000

折成美元为:

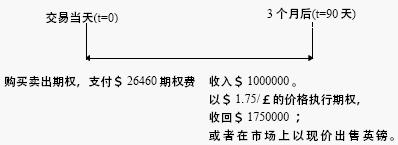

£15000X$1.7640/£= $26460

比较而言,在场外市场购买卖出期权更为有利。因此,可以选择利用OTC(Over The Counter)期权进行避险。即在交易当天在OTC购买执行价格为$1.75/£的卖出期权,3个月后收入£1000000,当3个月后即期汇率超过或等于$1.75/£时,放弃执行期权,按市场汇率出售英镑;当汇率低于$1.75/£时,执行期权,收回$1750000。但是,在与其他避险措施进行比较时,必须考虑到期权成本$0.0273/£。例如,只有当3个月后的即期汇率超过$1.7540+$0.0273=$1.7813/£时,期权避险才比远期避险有利。而只有当即期汇率低于$1.75-$0.0273= $1.7221/£时,期权避险才比不避险要有利。也就是说,只有当汇率变化的上限超过$1.7813/£和下限低于$1.7221/£时,采用期权避险才是有利的。

期权避险的过程可用下图表示:

显然,如果企业管理人员估计汇率不可能突破$1.7813/£的上限和$1.7221/£的下限,就可以不采用期权进行避险。

附件列表

→如果您认为本词条还有待完善,请 编辑词条

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

0

标签: 合约式避险 OTC 企业 佣金 卖出期权 即期汇率 场外交易市场 市场汇率 总成本 成本 投资

同义词: 暂无同义词

关于本词条的评论 (共0条)发表评论>>

编辑实验

创建词条

编辑实验

创建词条