银行支票 发表评论(0) 编辑词条

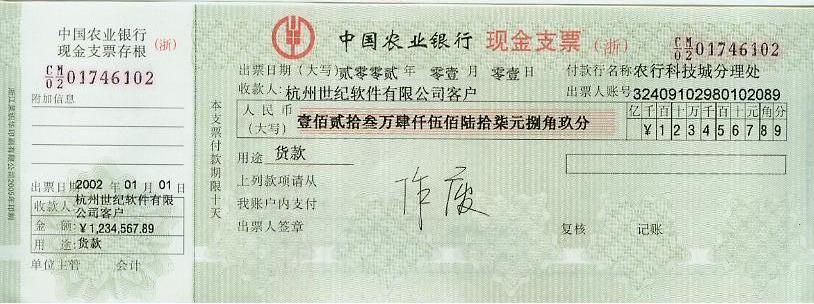

银行支票 (Bank check)

银行支票是出票人签发的,委托办理支票存款业务的银行在见票时无条件支付确定金额给收款人或者持票人的票据。

银行支票的基本规定 编辑本段回目录

1、单位和个人在同一票据交换区域的各种款项结算,均可以使用支票。

2、支票的付款人为支票上记载的支票人开户银行。

3、支票的出票人,为经中国人民银行当地分支行批准办理支票结算业务的机构开立可以使用支票存款账户的单位和个人。

4、支票上印有“现金”字样的为现金支票,现金支票只用于支取现金,支票上印有“转账”字样的为转账支票。转账支票只能用于转账。

5、用于转账的支票,只能在其同一票据交换区域内背书转让。

6、支票的金额、收款人名称,可以由出票人授权补记,未补记前不得背书转让和提示付款。

7、银行可以与出票人约定使用支付密码,作为银行审核支付支票金额的条件。

8、支票的提示付款期限自出票日起10日,但中国人民银行另有规定的除外。持票人可以委托开户银行收款或直接向付款人提示付款。用于支取现金的支票仅限于向付款人提示付款。

银行支票的特别规定 编辑本段回目录

1、签发支票必须记载所需款项,欠缺记载事项之一的,支票无效。

2、出票人必须预留银行签章或支付密码,不得签发与其预留银行签章不符的支票;使用支付密码的,出票人不得签发支付密码错误的支票。

3、禁止签发空头支票,凡发现出票人签发空头支票,银行应予以退票,并按票面金额处以百分之五但不低于一千元的罚款。

4、支票的提示付款期限自出票日起10日内,但中国人民银行另有规定的除外。超过提示付款期限提示付款的,持票人开户银行不予受理,付款人不予付款。

5、存款人领购支票,凭"购买支票专用证"到其开户银行办理。开户银行对存款人进行身份合法性确认后办理,并由存款人签盖其预留印鉴(或支付密码)。

6、存款账户结清时,必须将全部剩余空白支票交回银行注销。否则,由存款人承担相关责任。

银行支票管理制度 编辑本段回目录

一、 支票是付款单位签发通知银行从其帐户中支付款项的凭证。分为现金支票和转帐支票两种,支票起点为100元,支票从签发之日起有效期为10天,遇节假日顺延。

二、 现金支票是向银行提取现金时使用,要在支票背面加盖印鉴;转帐支票是用于同城各单位之间的商品交易、劳务供应及其他款项往来的结算。空白支票由出纳员保管签发,但印鉴必须另有人保管,实行票章分管。

根据票据法规定,现金支票不得做为转帐支票使用。凡是顾客持现金支票购物时,商场一律不予受理。

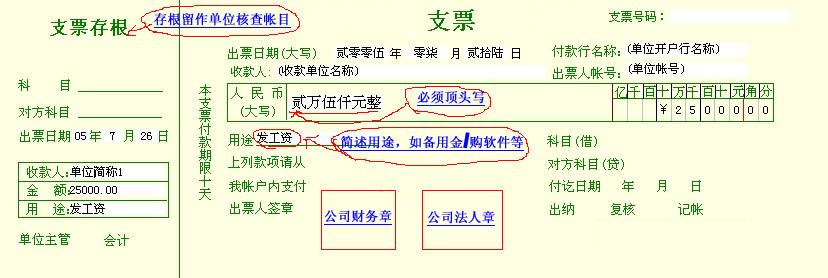

三、支票签发一律记名,签发支票时,必须用碳素墨水填写,填齐所有项目。收款单位名称、签发日期、大小写金额及用途一律不得涂改,加盖银行预留印鉴必须清晰,带密码支票要核清密码号,如签发错误不得撕毁,应加盖“作废”戳记,连同存根一起妥善保存,并在支票使用登记簿上注明作废。

四、 签发支票必须在银行帐户余额内按规定向收款人签发,不准签发空头、远期支票,不准出租支票或将支票转让其他单位和个人使用,不准将支票交收款单位代签。

五、 不准携带空白支票外出,如有特殊情况,经主管领导和财务主管批准,并登记清楚用途及限额。

六、 支票丢失应立即向开户银行办理挂失手续,同时向有关领导报告。

七、 支票领用时手续齐备,“支票领用单”各项要填写清楚。领用人不准弄脏、撕毁,使用时不能超出限额。

八、 支票自领用起五日内报帐,报帐时要发票齐全,支票号填写准确,如领用的支票五日内没支付的,应及时退回财务部。

九、 收取外单位支票时,出纳员要认真审核有效期,各项内容填写是否符合银行要求。有银行密码的支票不得遗漏密码,及时送存银行。如支票被银行退回,出纳员要尽快通知经办人向出票单位索换。

银行支票业务 编辑本段回目录

无论单位还是个人,在同一票据交换区域支付各种款项,都可以使用支票。支票是单位或个人签发的,委托办理支票存款业务的银行在见票时无条件支付确定的金额给收款人或持票人的票据。

一、 种类

1、现金支票 --- 支票上印有“现金”字样,只能用于支取现金;

2、转帐支票 --- 支票上印有“转帐”字样,只能用于转帐;

3、普通支票 --- 支票上未印有“现金”或“转帐”宇样,可以用于支取现金,也可以用于转帐。在普通支票左上角划两条平行线的,为划线支票,划线支票只能用于转帐,不能用于支取现金。

二、申请条件

1、有一定的收入,需要办理支票结算。

2、在银行开立存款帐户并保持一定的余额确保支付。

3、根据需要,银行可要求申请使用支票者提供担保人,担保不得附有条件,担保人与被担保人承担同一责任,担保人为两个以上的,担保人之间承担连带责任。

4、申请人取得支票帐户的同时应存入资金,起存金额为人民币5000元。

三、 特点及使用规定

1、支票不限定支付方式,可以用于支付现金,也可以用于转帐。在支票左上角划两条平行线的划线支票,划线支票只能用于转帐,不得支取现金。

2、支票大小写金额、出票日期、收款人名称不得更改,更改的支票无效。

3、转帐支票可以流通转让,现金支票不得流通转让。

4、支票的提示付款期限自出票日起10天。

5、必须记载事项齐全的支票丢失,可以由失票人通知出票人开户银行挂失止付(按票面金额的千分之一支付手续费)。

四、支票上必须记载的事项:

1、表明“支票”的字样;

2、无条件支付的委托;

3、确定的金额;

4、付款人名称;

5、出票日期;

6、出票人签章;

欠缺上列记载事项之一的,支票无效。

五、转帐支票在票据交换区域内的背书转让

1、支票背书转让时由背书人在票据背面签章,记载被背书人名称和背书日期;

2、出票人在支票上正面记载“不得转让”字样的支票不得转让;

3、背书转让必需连续,背书附有条件的,所附条件不具有票据上的效力。

六、出票人签发支票的注意事项

1、单位和个人要签发支票时,应使用炭素墨水或墨汁,将支票上的各要素填写齐全,并在支票上加盖其预留银行签章;

2、出票人预留银行的签章是银行审核支票付款的依据。银行也可以与出票人约定使用支付密码,作为银行审核支付支票金额的条件;

3、出票人签发空头支票,签发与预留银行签章不符的支票,支付密码错误的支票,银行应予以退票,并按票面金额处以百分之五但不低于1千元的罚款,持票人有权要求出票人赔偿支票金额2%的赔偿金。对屡次签发的;银行应停止其签发支票。

4、支票的日期、金额、收款人不得更改,更改的票据无效。支票上的其它记载事项更改的,必须由原记载人签章。但支票上的金额收款人名称可以由出票人授权补记,未补记前的支票不得背书转让和提示付款。

七、支票提示付款

1、支票的提示付款期自出票日起10日;

2、收款人持现金支票提示付款时,应在支票背面“ 收款人签章处”签章,持票人为个人的,还需交验本人身份证件,并在支票背面注明证件名称、号码及发证机关,到出票人开户银行支取观金;

3、出票人签发转帐支票的,可以由持票人或出票人送交银行办理转帐手续。由持票人送交支票的应将要素填写齐全的支票和二联进帐单交开户银行办理转帐手续;自出票人送交支票的应将要素填写齐全的支票和三联进帐单交开户银行办理转帐手续;

4、持票人委托开户银行收款时,应作成委托收款背书,在支票背面背书人签章栏签章,记载“委托收款”字样,背书日期在被背书人栏记载开户银行名称,并将支票和填制好的进帐单交出票人开户银行办理手续;

5、超过提示付款期限提示付款的支票,持票人开户银行不予受理,付款人不予付款。

银行支票流程 编辑本段回目录

支票与商业汇票的区别 编辑本段回目录

附件列表

→如果您认为本词条还有待完善,请 编辑词条

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

0

标签: 银行支票 保付支票 债务人 债权人 出票人 出纳员 发票 商业汇票 挂失止付 提示付款 支票结算

同义词: 暂无同义词

关于本词条的评论 (共0条)发表评论>>

编辑实验

创建词条

编辑实验

创建词条