随机贴现因子 发表评论(0) 编辑词条

随机贴现因子(stochastic discount factor,简称SDF)

随机贴现因子概述[1]编辑本段回目录

随机贴现因子的基础[1]编辑本段回目录

基于消费的跨期资本资产定价模型(ICAPM)。Merton(1973)。

Campbell(2000)通过随机贴现因子对资产定价问题进行了分析和回顾。

Cochrane(2000)将所有的资产定价问题纳入到随机贴现因子的一般框架之中,建立了一个比较完整的随机贴现因子理论体系。

随机贴现因子的定义[1]编辑本段回目录

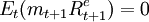

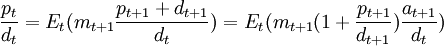

如果一个贴现因子,能够满足:

p=E(mx)

或者用条件期望的形式:

pt = Et(mt + 1xt + 1)

则我们称m或mt + 1为随机贴现因子

随机贴现因子的提出[1]编辑本段回目录

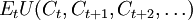

提出的基本原则:基于消费的效用最大化

- 基于消费的资产定价模型认为,代表性投资者的效用来自于消费,其目标是终生效用最大化。为了实现其目标函数,投资者必须将财富在消费和投资之间进行分配。消费是为了满足现在的效用,而投资则是为了满足未来效用的需要。

- 目标函数:

- 约束条件:

Wt + 1 = (Wt − Ct)Rt + 1 + et + 1

随机贴现因子的表达方式[1]编辑本段回目录

随机贴现因子和一价定律[1]编辑本段回目录

定义:如果未来收益相同的资产具有相同的价格,则我们称一价定律成立。

定理1:一价定律等价于资产组合的价格是资产价格的线性组合。

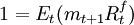

定理2: 如果存在一个随机贴现因子,则一价定律成立。

定理3: 如果一价定律成立,则市场上存在一个随机贴现因子能够对资产定价。

随机贴现因子和其他定价模型[1]编辑本段回目录

从随机贴现因子也可以十分简单地推出贝塔定价模型。

从随机贴现因子理论中,还可以十分容易地推导出均值方差有限前沿理论。

CAPM理论、APT模型等,都可以在上述分析的基础上通过进一步演化得到。因此,总的来说,随机贴现因子理论为资产定价提供了一个最一般、最通用的分析框架。

参考文献编辑本段回目录

相关条目编辑本段回目录

附件列表

→如果您认为本词条还有待完善,请 编辑词条

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

0

标签: 随机贴现因子 APT模型 CAPM理论 ICAPM Merton 一价定律 定价 收益 收益率 效用最大化 无风险资产

同义词: 暂无同义词

关于本词条的评论 (共0条)发表评论>>

编辑实验

创建词条

编辑实验

创建词条