巴恰塔亚模型 发表评论(0) 编辑词条

巴恰塔亚模型概述编辑本段回目录

1979年,巴恰塔亚将其1977年在麻省理工学院所作的博士论文中的一章整理后发表在《贝尔经济学刊》上。在文中,他构建了一个与罗斯模型非常相近的股利信号模型。巴恰塔亚认为,在不完美情况下,现金股利具有的信息内容,是未来预期盈利的事前信号。

巴恰塔亚模型的内容编辑本段回目录

巴恰塔亚模型假设:

(2)现有资产产生的所有现金流量都可以理性地再投资;

(3)股利决策是由内部管理者做出的,由于其奖金与股东财富相联系,所以内部管理者的经营目标是股东财富最大化;

(4)只有内部管理者惟一知道现金流量分布信息;

(5)风险中性;

(6)期限为一年。

用X表示从新项目所获得的不确定性的现金流量,现金股利的个人所得税率为1 − α,资本利得不征税,D表示新增发的股利,V(D)表示因新增股利而增加的清算价值。

如果X > D,则现有股东将获得税后股利αD,企业再投资需要从外部筹集的资金减少(X − D)元。

如果X < D如,企业支付的股利仍为D,资金不足部分(D—x)将给现有股东带来(1 + β)(D − X)的成本。所以,现有股东的新增价值函数为:

![E(D)=\frac{1}{1+r}\left[ V(D)+\alpha D+\int_D^{\overline{X}}(X-D)f(X)dX+\int_{\underline {X}}^D(1+\beta)(X-D)f(X)dX \right]](Article/UploadFiles/200908/2009082409301869.png)

![=frac{1}{1+r}\left[ V(D)+M-(1-\alpha)D-\beta \int_{\underline {X}}^D F(X)dX \right]](Article/UploadFiles/200908/2009082409301872.png) ……(1)

……(1)

式中:f(X)和F(X)为X在区问 的密度函数和分布函数;M为现金流量的平均值;r为贴现率。

的密度函数和分布函数;M为现金流量的平均值;r为贴现率。

假设投资项目的现金流量分布在[0,t],平均值为 ,各个企业的t大小不同,最小值为tmin,最大值为tmax,但是投资者无法区分t的大小。为此,作为企业股东的代理人,管理者通过股利支付决策向外发射信号帮助投资者区分t,并使自己的报酬最大化,即:

,各个企业的t大小不同,最小值为tmin,最大值为tmax,但是投资者无法区分t的大小。为此,作为企业股东的代理人,管理者通过股利支付决策向外发射信号帮助投资者区分t,并使自己的报酬最大化,即:

![max E(D)=max \left\{ \frac{1}{1+r}\left[ \frac{t}{2}+V(D)-(1-\alpha)D-\beta \frac{D^2}{2t} \right] \right \}](Article/UploadFiles/200908/2009082409301936.png) ……(2)

……(2)

求导,得:

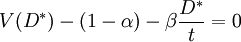

……(3)

……(3)

巴恰塔亚认为,只有当预期现金流量实现了,即V(D)与股利信号显示的价值一致时,才能达到均衡。相对于资本利得来讲,股利传递信息的价值是确定的,而且它可以用来抵消股利所得的税收损失,从而即使管理层控制权力很大的公司也乐于支付股利,因为只有当股利分配方案向外界披露后,该信息引起的公司价值增值才能够为现有的股东所获得。

相关条目编辑本段回目录

附件列表

→如果您认为本词条还有待完善,请 编辑词条

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

0

标签: 巴恰塔亚模型 代理人 价值 企业 信息 信息的价值 公司 公司价值 决策 奖金 成本

同义词: 暂无同义词

关于本词条的评论 (共0条)发表评论>>

编辑实验

创建词条

编辑实验

创建词条