久期匹配模型 发表评论(0) 编辑词条

久期匹配模型(Duration Matching)

什么是久期匹配模型 编辑本段回目录

如果给定了一组现金流量,某种证券的久期可以计算出来,从概念上看,久期可以看成是现金流量的时间加权现值。久期匹配(或称免疫)法就是要在资产组合中将资产与负债的利率风险相匹配。该方法传统的模型假定利率期限结构平缓且平行变动。

当然目前很多模型得到了扩展,用以管理利率期限结构曲线形状变动等引起的现金流量的波动风险、流动性风险及信用风险。由于久期随利率波动而变化,即使最初资产与负债的久期是匹配的,随着利率的变化它们的久期就可能不再匹配,为此提出了一个“有效久期”概念。有效久期依赖于资产价格相对于利率变化的变动率,这个变动率由其凸性衡量。也就是说,金融机构为确保资产负债的匹配,不仅要求资产负债的久期匹配,而且通过控制资产和负债的凸性,通过资产和负债的久期和凸性的匹配,来更精确地规避风险。

久期匹配模型的范例 编辑本段回目录

免疫模型有很多种,最常见是将资产组合的收益作为目标函数。我们以其中一种模型为例 ,用数学公式表示如下:

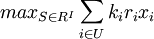

模型:目标:

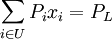

限制:

其中:

- U = {1,2,3,…I}为证券集;

- T = {1,2,3,…Tmax} 为不连续的时间点集;

- xi:证券i的持有量;

- ri:现金流量收益;

- Pi:证券i的现值;

- ki:证券i的久期。

由模型的假设可以看出,久期匹配模型适用于固定收益的资产负债管理。即使是这样,久期匹配的资产与负债能否真正免疫也值得怀疑。如果把价格视为必要收益率的函数,则久期及凸性分别直接依赖于其一阶导数与二阶导数。人们作了很多研究,试图确定重新平衡资产组合以达到指定久期的动态资产组合是否能够有效免疫。其中一篇利用随机过程的研究报告似乎证实免疫确实能够有效规避风险,但这份研究报告又指出,如此满意的结果是基于“市场有效及对利率变化过程的描述是正确的”这样一种联合假设基础上的,对于违背这个联合假设的其他情况,报告结论是“也许并不能免疫”。可以看出,用随机模拟方法或称为“Lattice construction(格子构造)”的方法得出的免疫策略的成功,对于真正的资产负债管理的全过程并不稳健,或者说其实际用途值得怀疑,这种方法的成功或许只能说明,用复杂的数学模拟技术做点理论研究是有益的,它可探讨任意复杂的随机结构。

附件列表

→如果您认为本词条还有待完善,请 编辑词条

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

0

标签: 久期匹配模型 久期 信用风险 凸性 利率 利率期限结构 利率风险 必要收益率 收益 流动性风险 现金流量

同义词: 暂无同义词

关于本词条的评论 (共0条)发表评论>>

编辑实验

创建词条

编辑实验

创建词条