哑铃式投资技术 发表评论(0) 编辑词条

哑铃式投资技术(Barbell Approach)

哑铃式投资技术的概念 编辑本段回目录

作为在全球范围内非常成熟的一种投资技术---哑铃式投资(Barbell Approach)已经在全球应用非常广泛,随着国内的投资市场逐渐完善,有望逐步成为中国基金管理人的有效投资工具。

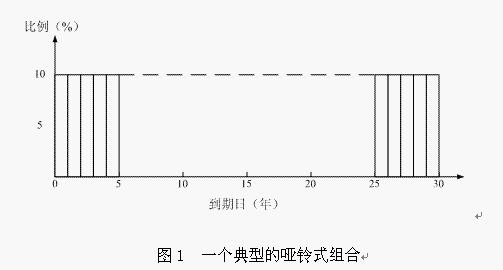

哑铃式投资技术(BarbellApproach)是一种非常有效的投资组合管理技术,即选取风格差异较大的两类投资产品进行组合,新的投资组合兼有两类投资产品的某些优点,同时能够回避某些市场波动带来的损失。这个技术最早出现在债券投资中。由于该组合只持有短期(1-5年)和长期(25-30年)的债券,而不持有中间期限(6-24年)的债券,呈现出两头集中的分布,形似哑铃,故被称为哑铃式组合,相应的该投资技术也被称为哑铃式投资技术。

哑铃式投资技术的基本原理 编辑本段回目录

哑铃式投资是一种非常有效的投资组合管理技术,其主要思想是选取风格差异较大的两类投资产品进行组合,使其投资组合兼有两类投资产品的某些优点,同时能够回避某些市场波动带来的损失。

这种技术最早出现在债券投资中,例如,一个典型的哑铃式债券组合包括50%的短期债券和50%的长期债券。由于该组合只持有短期(1-5年)和长期(25-30年)的债券,而不持有中间期限(6-24年)的债券,呈现出两头集中的分布,形似哑铃,故被称为哑铃式组合,相应的该投资技术也被称为哑铃式投资技术。

哑铃式投资技术的优点 编辑本段回目录

与其它投资组合相比,哑铃式组合的优点在于投资效率高,流动性好,调整灵活,同时对利率变动敏感。

首先,长期端的债券可以提供较高的利息收入,以及由于利率降低可能带来的资本利得;

其次,短期端的债券变现快捷,可以满足投资人随时可能出现的多样化现金需求;再次,通过调整组合中短期债券和长期债券的比例, 可以很方便的调节组合的久期与风险结构;

最后,由于组合中长期端的债券占据较高的比例,因而随着利率的变动,整个组合的资本价值会出现较大幅度的调整,因而对利率变动非常敏感。

投资管理人员选取风格差异较大的两类投资产品进行组合,新的投资组合兼有两类投资产品的某些优点,同时能够回避某些市场波动带来的损失。例如,投资管理人可以构建一个包含股票和债券的哑铃式投资组合,这样该组合兼有成长性和稳定性的优点,在股市大幅上扬时,该组合能够博取较大的获利空间;而在股市表现不佳时,债市往往会有较为积极的表现,此时投资人也可以获得较为稳健的投资回报。即使是在完全的股市投资中,哑铃式投资技术也有用武之地。例如,投资管理人可以构建一个包含价值型股票和成长型股票的哑铃式组合。一般认为,在多头市场中成长型股票表现较好,而在空头市场中价值型股票往往成为防御明星。然而在实际操作中,市场轮动速度很快,多空变幻难以判断,此时单纯投资于成长型股票或价值型股票往往会由于操作节奏与市场周期不合拍而遭受损失。而哑铃式组合则可以避免上述不足,通过合理搭配价值型股票与成长型股票的比例,同时严格精选个股,投资管理人可以做到无论在多头市场还是在空头市场,都可以获得较为理想的投资收益。

从全球范围内来看,哑铃式投资已经是一种非常成熟的投资技术,其应用非常广泛。国际上许多著名的资产管理公司,如JPMorgan、 MerrillLynch、HSBC等,均有采用哑铃式投资技术的产品。从目前国内的情况来看,基金经理在投资运作中有时会采取一些哑铃式投资的技巧,但是明确提出采用哑铃式投资技术的基金产品还未见到。

哑铃式投资技术的具体实施 编辑本段回目录

任何投资技术都需要严格的操作计划、操作方法以及操作纪律做保证,哑铃式投资技术也不例外。具体而言,在实际运用哑铃式投资技术时,可以从以下几个方面着手。

1、确定哑铃式投资组合的投资重心

哑铃式投资组合有两个投资重心,分别构成组合的两头。投资人在使用哑铃式投资技术时,首先需要做的就是确定组合的两个投资重心。在投资重心的选择过程中,需要注意的是两个投资重心应当在投资特性方面具有较大的差异性。例如,投资人如果选择投资风格较为激进的股票作为投资重心之一,那么此时宜选择投资风格较为稳妥的债券作为另一个投资重心。对于纯股票型的投资人,可以选择价值型股票和成长型股票分别作为哑铃式组合的两端,同样不失为一个好的选择。

2、确定投资组合中各投资重心的组成比例

在确定了投资重心以后,投资重心在组合中所占的比例对组合整体的风险收益特性也有较大的影响。在哑铃式投资组合中,并不要求两个投资重心所占的比例分别为50%,投资人可以自主确定组合中各投资重心所占的比例,从而获得风险收益特征适合自身需求的投资组合。例如,对于股票和债券的哑铃式投资组合,风格积极的投资人可以适当调高股票的比例,同时降低债券的比例;而风格偏保守的投资人可以适当调低股票的比例而增加债券的比例。需要特别强调的是,哑铃式组合中的投资重心及其所占比例一经斟酌确定,必须严格据以操作,不能随意更改,否则将丧失哑铃式投资的本来意义。

3、精选投资品种

从我国证券市场的实际情况来看,在信息不对称的大背景下,投资品种的选择被反复证明对投资组合的最终业绩表现有至关重要的作用。因此,在确定了哑铃式组合的投资重心之后,投资人需要将更多的精力放在投资品种的选择上。例如,对于价值型股票和成长型股票的哑铃式组合,投资人应尽可能挑选出价值被低估最严重,以及成长性最好的股票,为投资组合的业绩表现打下良好的基础。

4、定期调整组合

投资组合在运作了一段时间以后,随着时间的推移以及市场的波动,组合的某些投资特性可能会发生改变。例如,对于股票和债券的哑铃投资组合,在经过一段时间以后,某些债券可能会到期,此时需要添加新的债券品种。又比如对于价值型股票和成长型股票的哑铃式组合,在某段时间价值型股票的表现可能好过成长型股票,导致组合中价值型股票的份额超出预先确定的比例,此时需要投资人对组合中两种股票的比例重新进行调整,使其符合原有的比例要求。

附件列表

→如果您认为本词条还有待完善,请 编辑词条

词条内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

0

标签: 哑铃式投资技术 HSBC JPMorgan 久期 低估 债券 债券投资 利息 利率 基金 基金管理人

同义词: 暂无同义词

关于本词条的评论 (共0条)发表评论>>

编辑实验

创建词条

编辑实验

创建词条